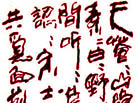

奥飞动漫:双剑合璧,宝剑已出鞘

奥飞动漫:十年磨一剑,如今双剑已出鞘。奥飞动漫今年正好成立20年,十年磨一剑,今公司已磨出两剑,一剑为强大的动漫内容制作平台,一剑为多元的动漫衍生品生产运营,双剑合璧,形成集内容与衍生品的综合平台,集“产品价值”、“品牌价值”、“渠道价值”为一体的平台合力。

动漫行业迎来黄金发展机遇期。当前推动行业发展的四大引擎为:消费群体扩容、产业范围扩展、政策支持和资金推动。消费群体的扩容包含两个方面:一是目前动漫核心消费者的数量增长;二是动漫覆盖年龄群体的扩展。产业范围的拓展来自不断突破原有限制,覆盖新衍生市场。此外,政策和资金也为动漫行业保驾护航。

动漫行业各细分领域齐增长,未来市场空间巨大。我国动漫行业发展迅猛,据艺恩咨询的预测,未来三年的复合增长率为24%,动漫电影和电视动画片均呈现出“量”“质”齐升的态势,动漫玩具和婴童用品一直保持持续增长。当前我国动漫产业仍处于婴童期,与国外相比存在较大差距,市场空间仍有20多倍,预计未来几年行业仍将保持高速成长。

公司核心竞争力突出,有空间、有实力、有看点。公司的核心竞争力在于其全产业链布局战略以及先发优势,具备强大的品牌影响力和广泛的受众基础。全产业链布局有助于公司扩大收入渠道,降低风险程度,缩短开发时长,并在多个板块间产生协同效应。未来公司看点多,包括持续外延并购的可能性,动漫影视内容制作的强力提升,新媒体尤其是手游领域的布局,海外销售渠道的扩展,盈利能力提升空间大,O2O模式的发展等。

给予“推荐”评级。我们预计公司2013年-2015年每股收益分别为0.49元、0.66元和0.97元,对应当前股价PE分别为58、43和29,净利润分别为3.10亿、4.15亿和6.14亿,净利润年复合增长率为49%。考虑到动漫行业空间大,公司全产业链布局完善,未来多板块协同效应显著,我们给予公司2014年的PE在50x-58x,2014年合理股价为33-38元区间,给予公司“推荐”评级。

风险因素:(1)收购整合不达预期的风险;(2)动漫行业竞争加剧的风险。

联合会简介 | 协会章程 | 版权声明 | 联系我们 | 诚聘英才

Copyright @ 2000-2009 香港特别行政区文学艺术界联合会 京ICP备09103078号北京联络处地址:北京市朝阳区建外大街18号嘉华世纪C座805室 邮编:100000 电话:010-65157535

联系地址:香港湾仔打道50号马来西亚大厦1602室 联系电话:00852-51015163 00852-28346483 传真:00852-28930602/35520288

香港特别行政区文学艺术界联合会信箱 E-mail:hk_wenlian@163.com